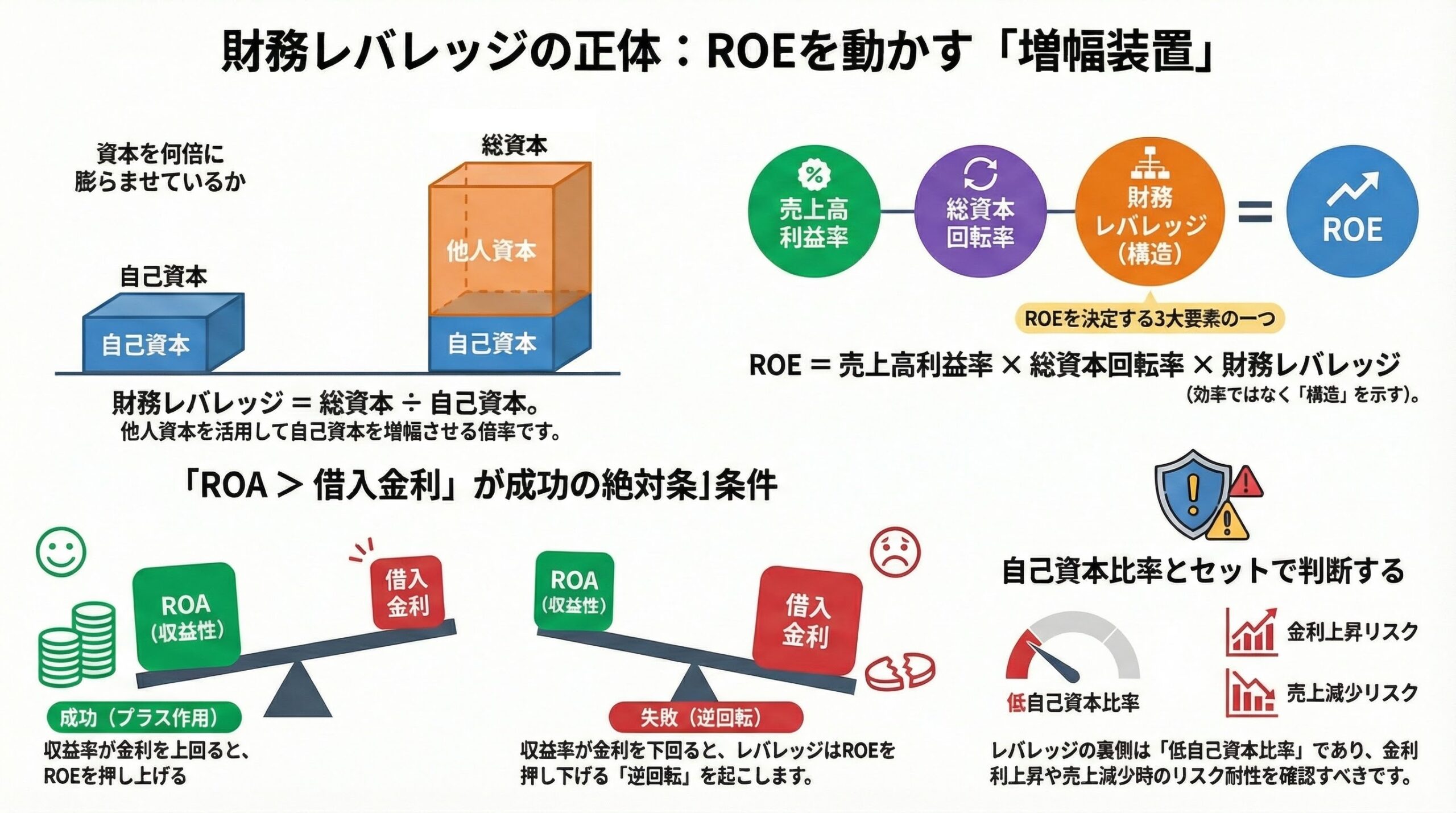

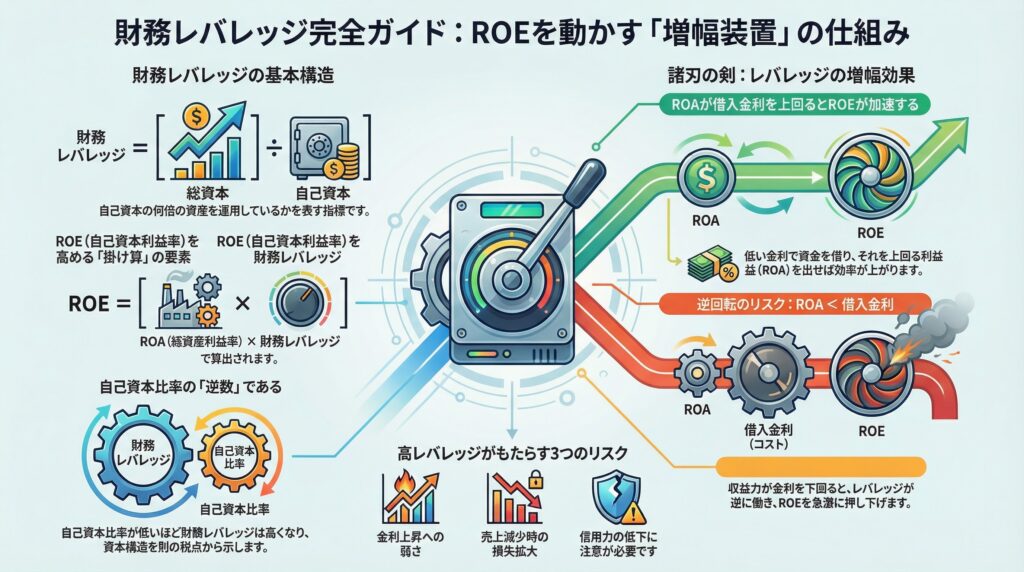

財務レバレッジとは、総資本を自己資本で割った倍率のことを指します。

財務レバレッジ = 総資本 ÷ 自己資本

この数値は、「借入などの他人資本を活用して、自己資本をどれだけ増幅しているか」を示す指標です。

しかし、財務レバレッジは善悪を判断するための数値ではありません。重要なのは、その倍率がどのような条件のもとで機能しているかです。

デュポン分析における財務レバレッジの位置づけ

財務レバレッジは、デュポン分析において重要な構成要素です。

ROE(自己資本利益率)は、次のように分解できます。

ROE = 売上高利益率 × 総資本回転率 × 財務レバレッジ

さらに整理すると、

ROE = ROA × 財務レバレッジ

(※ ROA=純利益 ÷ 総資本)

ここでわかるのは、財務レバレッジは「収益力」そのものではなく、「資本構造」を表す指標だということです。

売上高利益率や総資本回転率が“効率”を示すのに対し、財務レバレッジは“構造”を示します。

なぜレバレッジがROEを押し上げるのか

では、なぜ財務レバレッジが高いとROEが上がるのでしょうか。

ポイントは、ROAと借入金利の関係です。

・ROA > 借入金利 → レバレッジはROEを押し上げる

・ROA < 借入金利 → レバレッジは逆効果になる

例えば、総資本1億円、自己資本5,000万円の場合、財務レバレッジは2倍です。

このとき、ROAが8%で借入金利が2%であれば、借入を活用することで自己資本利益率は高まります。

しかし、ROAが1%しかない状況で借入金利が2%であれば、レバレッジは逆回転を起こします。利益よりも支払利息の負担が重くなり、ROEは低下します。

つまり、財務レバレッジは「増幅装置」です。

良い方向にも、悪い方向にも働きます。

財務レバレッジが高い会社は危険なのか

財務レバレッジが高い=危険、とは単純には言えません。

良い側面としては、

・少ない自己資本で高いROEを実現できる

・成長局面では投資を加速できる

といった効果があります。

一方で、

・金利上昇に弱い

・売上減少時に損失が拡大しやすい

・自己資本比率が低下し、信用力が弱まる

というリスクもあります。

特に中小企業では、借入依存度が高い場合、経営者保証や資金繰りリスクとも直結します。数字上のROEだけで評価するのは危険です。

自己資本比率との違い

財務レバレッジと自己資本比率は密接に関連しています。

自己資本比率 = 自己資本 ÷ 総資本

財務レバレッジはその逆数にあたります。

自己資本比率が低いほど、財務レバレッジは高くなります。

そのため、財務レバレッジを見るときは、必ず自己資本比率と合わせて確認することが重要です。

💡財務レバレッジは自己資本比率の逆数にあたるため、本質的には同じ資本構造を別の角度から示しています。ただし、安全性の直感的理解には自己資本比率のほうが読みやすい場合があります。

試験対策としての財務レバレッジ

中小企業診断士試験や各種資格試験では、

・ROAとROEの関係

・デュポン分析

・安全性分析との接続

が頻出論点です。

単なる計算問題として覚えるのではなく、

「レバレッジは構造である」

という視点を持つと、設問の読み解きが安定します。

よくある質問

Q.財務レバレッジは何倍が適正ですか?

業種や成長段階によって異なります。単体の数値ではなく、ROAや金利水準と合わせて判断します。

Q.財務レバレッジがマイナスになることはありますか?

自己資本がマイナス(債務超過)の場合、理論上はマイナス値になります。その場合、経営は極めて不安定な状態です。

Q.ROEが高ければ優良企業といえますか?

必ずしもそうとは限りません。レバレッジ依存で押し上げられている可能性もあります。

まとめ

財務レバレッジは、資本を増幅させる倍率です。

それ自体はリスクでも安全でもありません。

重要なのは、

・ROAとの関係

・借入金利との関係

・企業の成長段階

を踏まえて読むことです。

ROEを正しく理解するためには、財務レバレッジという“構造”を理解することが不可欠です。